СУБЪЕКТ НЕГОСУДАРСТВЕННОГО РЕГУЛИРОВАНИЯ БУХГАЛТЕРСКОГО УЧЕТА

Платежеспособность фирмы и ее оценка в условиях современности

Санкт-Петербургский государственный университет.

Способность оплачивать долги

В настоящее время на способность компании своевременно погашать свои обязательства может оказывать влияние целый ряд самых разнообразных факторов. Конечно, прежде всего, это доверие контрагентов. Именно доверие составляет ключевое условие существования любых источников поддержания деятельности участника экономических отношений. Нужно сказать, что представление внешней бухгалтерской отчетности компании во многом направлено именно на формирование определенного уровня доверия к ней. Вместе с тем доверие — это формально почти неуловимый и чрезвычайно изменчивый фактор, и поэтому, пытаясь оценить положение дел фирмы, следует обратить внимание на все возможные варианты его (доверия) обеспечения.

В первую очередь это доходы фирмы. Если принцип непрерывности соблюдается не только в бухгалтерских записях, но и в жизни компании, свои долги она будет погашать из получаемых доходов. Следовательно, именно объем поступлений (и желательно от продаж) может продемонстрировать способность организации расплачиваться по своим обязательствам.

Однако в какой-то момент доходов может и не хватить, и здесь замечательно, если обязательства компании обеспечиваются каким — либо залогом. Правда, если оценка платежеспособности предполагает попытку оценить возможности фирмы к погашению обязательств в целом, то важно помнить, что залог всегда обеспечивает только конкретное (конкретные) обязательство.

Существование поручителей также может лишить кредиторов опасений по поводу своевременного возврата своих средств.

Перед потенциальным кредитором может оказаться компания, только начинающая свою деятельность. У нее еще нет полученных доходов, и может совсем не быть поручителей, но есть бизнес-идея, от оценки которой сможет практически полностью зависеть доверие к ней как к будущему должнику.

Свидетельством способности компании своевременно погашать обязательства перед кредиторами может стать и ее действительное финансовое положение, скажем так, не отраженное в бухгалтерской отчетности. Например, нахождение большинства ресурсов, используемых в деятельности фирмы в собственности ее владельцев, и/или просто наличие платежеспособных владельцев, не имеющих намерения прекращать деятельность принадлежащего им юридического лица, может служить не формальным, но вполне достаточным гарантом уверенности кредиторов, например, дочерней по отношению к таким собственникам организации.

И вот можно сказать, что буквально «в последнюю очередь» в качестве свидетельства надежности фирмы как кредитора мы можем рассматривать обеспечение ее обязательств принадлежащими ей на праве собственности активами. Почему? Хотя бы уже потому, что большинство контрагентов интересуют взаимоотношения с действующими, а не с ликвидирующимися кредиторами. А если компания не намеревается в обозримом будущем прекращать свое существование, то, скорее всего, ей и не понадобится распродавать свои активы с целью расплатиться по долгам.

Однако, как это ни парадоксально, именно на базовом допущении прекращения деятельности, то есть ситуации ликвидации фирмы и, как следствие, возникновения необходимости единовременного погашения всех ее обязательств, и базируется современная методика оценки платежеспособности фирм путем расчета и оценки значений группы так называемых аналитических коэффициентов (или индикаторов) ликвидности.

Триада коэффициентов ликвидности

В настоящее время наибольшее распространение в специальной литературе и различных профессиональных рекомендациях, и стандартах получили три так называемые коэффициента или индикатора ликвидности.

Коэффициент текущей ликвидности (ТЛ), значение которого рассчитывается делением балансовой оценки оборотных активов фирмы (ОА) на общую сумму ее краткосрочных обязательств на отчетную дату (КО).

ТЛ = ОА/КО

Коэффициент быстрой ликвидности (БЛ), рассчитываемый как соотношение балансовой оценки оборотных активов компании за минусом общей суммы дебиторской задолженности на отчетную дату (ОА — ДЗ) и общей суммы ее краткосрочных обязательств (КО).

БЛ = (ОА — ДЗ)/КО

И, наконец, коэффициент абсолютной ликвидности (АЛ), значение которого получается составлением дроби, в числителе которой указана сумма денежных средств фирмы на отчетную дату (ДС), а в знаменателе — все та же общая сумма ее краткосрочных обязательств также на отчетную дату (КО).

АЛ = ДС/КО.

Особенности выбора числителя для каждого из этих коэффициентов имеют определенный смысл, однако общая логика их построения уходит корнями в ту практику формирования отчетности и те способы прочтения ее данных (приблизительно с эпохи Возрождения до середины XIX века), которые в литературе по теории бухгалтерского учета получили название «концепции статического баланса».

Давно минувшие дни

В этот исторический период развития хозяйственной жизни бухгалтерской практике не была свойственна получившая актуальность с формированием института акционерных обществ цель расчета величины прибыли за условный отчетный период (месяц, квартал, год и т.п.). Ключевым «вопросом», адресовавшимся в те годы к балансу предприятия, была его (предприятия) платежеспособность, а точнее (что важно) способность погасить имеющиеся у фирмы и ее хозяев долги наличествующим собственным имуществом.

Житейская хозяйственная логика, дававшая основу экономическим взглядам той эпохи, подсказывала: представь, что завтра тебе нужно закрывать свою фирму и расплачиваться с кредиторами. Перечти имеющееся у тебя имущество и дай ему адекватную ситуации ликвидации фирмы оценку. Получившуюся общую сумму таких оценок сопоставь с долгами. Если имущества больше долгов — ты платежеспособен, если нет — дело плохо. Если ты платежеспособен, посмотри, получающаяся разность между стоимостью имущества и суммой долгов больше или меньше, чем в предыдущий раз. И так ты сможешь еще и понять с прибылью или убытком ты ведешь дела.

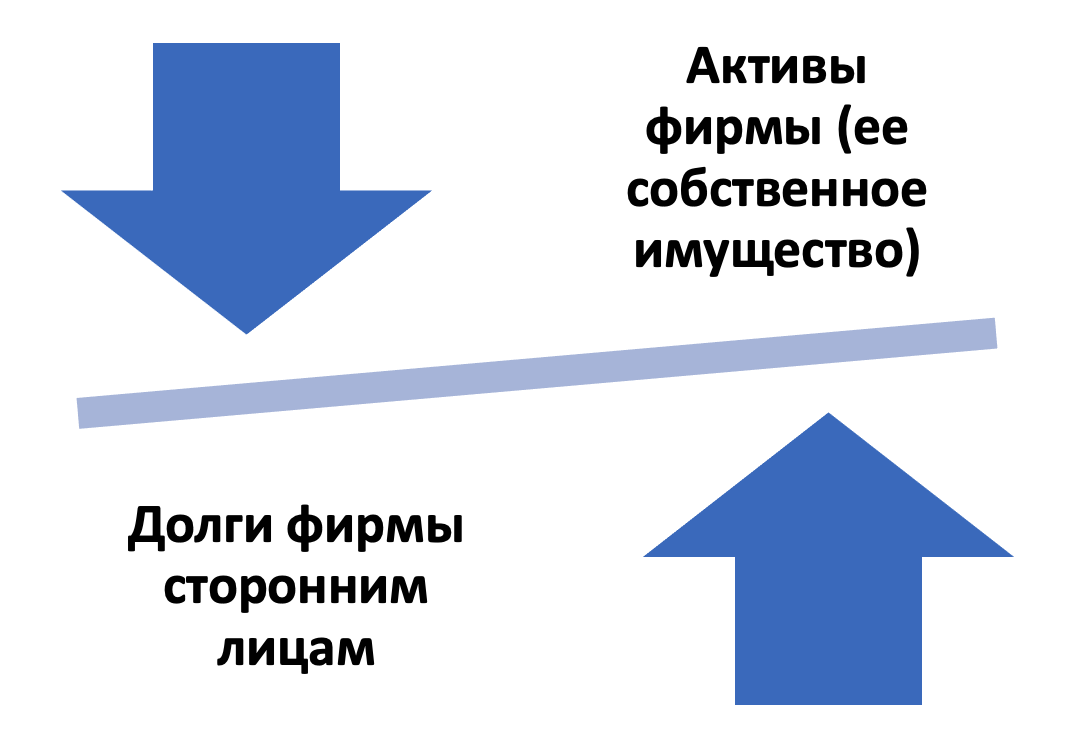

Эту понятную любому обывателю логику рассуждений балансоведы начала XX века с легкой руки О. Шмаленбаха (1873 — 1955) стали называть теорией статического баланса. Основные ее постулаты — это рассмотрение составляемого баланса как ликвидационного (допущение прекращения деятельности фирмы), признание в качестве активов только имущества, принадлежащего фирме (и/или) ее владельцам на праве собственности и оценка активов по ценам возможной продажи в условиях ликвидации.

Такие правила составления баланса дают все основания рассматривать активы фирмы в качестве обеспечения (покрытия) ее долгов. И если баланс составлен как статический, общая идея оценки по его данным способности фирмы погасить свои обязательства может быть представлена следующим образом (Рис. 1).

Собственно эта логика и легла в свое время в основу балансового уравнения:

К = А — О,

где К — капитал, А — активы, О — обязательства.

Практика составления бухгалтерского баланса уже давно преодолела рамки его статической концепции, однако интерпретация значений рассчитываемых коэффициентов ликвидности по-прежнему переносит нас в экономическую реальность как минимум середины XIX века, и вот самые современные учебники по анализу отчетности и корпоративным финансам продолжают рассказывать нам о том, что если мы получаем значение коэффициента текущей ликвидности равное двум, то это означает, что на каждый рубль краткосрочных обязательств фирмы приходится два рубля ее оборотных активов. Что же происходит?

Присутствие давно минувших дней

Использование в настоящее время обсуждаемых нами методов оценки платежеспособности фирм — это, пожалуй, один из самых ярких примеров того, насколько консервативным может быть профессиональное сообщество бухгалтеров и финансистов. Эти наши «современные» методы сопоставления оценок оборотных активов фирмы (как обеспечения обязательств) с суммами ее пассивов в части долгов кредиторам описываются в специальной литературе уже как минимум на протяжении века. Если в качестве примера рассматривать отечественную практику учета и финансов, то у нас в России работы, посвященные анализу бухгалтерской отчетности, начинают печататься приблизительно в 20-е годы XX в. И, наверное, не будет преувеличением утверждение, что до этого времени доступной широкому кругу читателей литературы, посвященной именно анализу содержания бухгалтерской отчетности компаний, на русском языке практически не издавалось. Как и при знакомстве с методами двойной бухгалтерии, основой отечественной мысли в области анализа отчетности стали работы западных авторов.

Из тех, чьи работы уже в советской России увидели свет в переводе на русский язык, прежде всего следует назвать немецкого балансоведа Курта Шмальца (Kurt Schmaltz), в книге которого «Betriebsanalyse», вышедшей в СССР под названием «Оперативный анализ предприятия»1, «анализ с точки зрения заимодавца»2 выделялся в качестве отдельного направления.

«Конечная цель анализа с точки зрения заимодавца, — писал Шмальц, — состоит в определении „кредитоспособности“ предприятия в видах предоставления краткосрочных кредитов»3. «Следует прямо сказать, — отмечал он, — что анализ предприятия с точки зрения заимодавца гораздо более развит в Америке, чем в Германии. ... За последние пятнадцать лет эта тенденция выявилась в Америке настолько сильно, что почти все книги по балансовому анализу, в том числе и написанные бухгалтерами, исходят от точки зрения заимодавца»4. И вот, цитируя «Ettinger and Golied, Credits and Collections, New-York, 1926», Шмальц рассказывал читателю, что «на съезде Нью-Йоркского Объединения „Certified Public Accountants“ от 15 октября 1925 года представитель банкирского дома „Goldman Sachs & Company“ сообщил, что его фирма уже 50 лет тому назад стала пользоваться балансами, как средством для оценки кредитоспособности»4. По мнению Шмальца, «быстрое развитие анализа в Америке объясняется тем, что „Federal Reserve Board“ с самого своего основания все больше и больше высказывался за проверку балансов, как средства для оценки кредитоспособности»4.

«Перед заимодавцем, — писал Шмальц, — стоит задача балансово-аналитического выяснения кредитоспособности предприятия или, точнее говоря, его способности к возвращению ссуды. Для разрешения этой задачи важно констатировать, что краткосрочные ссуды могут быть возвращаемы только из оборотных, а не из неподвижных средств. Следовательно, гарантия, а тем самым и предел для величины краткосрочных обязательств, заключается в оборотном капитале, то есть ликвидность предприятия представляет собой его кредитоспособность»5.

В числе «основных показателей для суждения о кредитоспособности на короткий срок» Шмальц предлагал показатели «степени общего покрытия» и «степени покрытия легко-мобильными средствами». Первый определялся по Шмальцу, как «отношение оборотных средств к краткосрочным долгам», второй — «отношение легко-мобильных ценностей к краткосрочным долгам»6.

Здесь интересны высказываемые Шмальцом критические замечания в адрес «общепринятых» на то время подходов к использованию и трактовке показателей ликвидности, спустя вот уже почти 100 лет сохраняющие актуальность. «Как в Америке, так и в Германии, — отмечал автор, — долго переоценивали значение ликвидности предприятия, выражающейся в отношении оборотного фонда к краткосрочным обязательствам, для оборотного анализа, что случается иногда и теперь»7. «Отношение оборотного фонда или иначе ликвидных средств к краткосрочным обязательствам отражает, — считал автор, — только одну сторону промышленной ликвидности, и притом, часто даже не самую важную. Существуют предприятия с очень высокой и очень плохой балансной ликвидностью, и этот факт нельзя объяснить только из вышеизложенных отношений»8 [числителя и знаменателя показателя покрытия — М.П.]. В доказательство своей позиции К. Шмальц приводил данные о средних показателях ликвидности по предприятиям различных отраслей промышленности с 1914 по 1921 годы.

Интересно, что изложение положений американского подхода, который мы сегодня можем найти во всех доступных работах по анализу финансовой отчетности и финансовому менеджменту, Шмальц в 1930 году давал в прошедшем времени, как метода, устаревающего для текущего момента развития экономической деятельности. «За исходную точку в Америк, — пишет он, — принимали отношение оборотного фонда к краткосрочным обязательствам. Так как оборотный фонд = „current assets“, а краткосрочный чужой капитал = „current liabilities“, то отношение обеих величин назвали кратко „current ratio“, при чем „ratio“ надо переводить термином отношение ценностей9. Этим масштабом пользовались главным образом банки в качестве заимодавца, так что иногда употребляется выражение „bankers ratio“. Считалось за правило, что оборотное имущество должно быть вдвое больше краткосрочного чужого капитала, чтобы ликвидность была обеспечена. Это правило получило название „two — to — one — rule“, то есть двойного покрытия, или „bankers rule“, и на практике оно играет большую роль еще и сейчас10» 11.

Как писал Шмальц, в Америке «этот тезис был излюбленным уже в 1905 году. Позже, особенно в годы кризиса 1907/08 годов, поняли все-таки, что в рамки этого схематического правила промышленность не укладывается. Тогда стали образовывать дополнительные относительные числа и притом в двух направлениях. Во-первых, стали обследовать связи оборотного фонда с краткосрочным чужим капиталом при помощи ряда других относительных чисел, так, например, отношения ликвидных средств к краткосрочному чужому капиталу, так называемого „acid test“, при чем как ликвидные средства рассматривались наличные суммы, векселя и дебиторы и за нормальное отношение этих двух величин принималось 1:1. Другим отношением этого рода явилось отношение наличных денежных сумм к краткосрочному чужому капиталу, при чем, как правило, оперировали с покрытием в 20%»12.

Именно такой набор аналитических показателей платежеспособности (коэффициенты текущей, быстрой и абсолютной ликвидности) с их стабильными «пороговыми» значениями (2 — для коэффициента текущей ликвидности, 1 — для быстрой и 0,2 — для абсолютной) воспроизведут в своих работах практически все отечественные авторы тех лет, писавшие о вопросах анализа бухгалтерской отчетности: Р.А. Блатов, Н.Р. Вейцман, З.П. Евзлин и др. Его же будут транслировать и издававшиеся в те годы в нашей стране переводные работы, таких авторов как Д. Блисс, П. Герстнер и др.

Методика «на век»

Для советского периода развития отечественной экономики анализ финансового положения экономически самостоятельного хозяйствующего субъекта потерял актуальность. Однако знакомство с западной литературой в области корпоративных финансов конца XX века показывает, что актуальный для его начала подход к оценке платежеспособности «выдержал проверку временем» и за век практически не изменился.

Конечно, отечественные ученые следили за развитием экономической мысли в «развитых капиталистических странах», с обязательной разгромной идеологической критикой посвящая ограниченный круг читателей в идеи поборников вражеского образа жизни. Здесь, например, характерна работа В.П. Казакевича «Анализ финансовых отчетов капиталистических предприятий», увидевшая свет в Москве в 1969 году. И вот, например, что в части используемых «на западе» методов анализа платежеспособности компаний писал в 1986 году А.П. Зудилин в выпущенном в издательстве Университета дружбы народов учебном пособии «Анализ хозяйственной деятельности предприятий развитых капиталистических стран»:

«Для определения платежеспособности принято пользоваться внутрибалансовыми сопоставлениями и измерять их в относительных показателях. Исключительное внимание аналитики балансов капиталистических предприятий уделяют так называемому коэффициенту покрытия. Этот показатель характеризует отношение мобильных средств к краткосрочной задолженности. Он дает возможность установить, в какой кратности сумма мобильных средств покрывает сумму краткосрочных обязательств, и тем самым подтверждает не только степень устойчивости структуры баланса, но и способность предприятия быстро рассчитываться по своим краткосрочным долгам».

Анализ структуры мобильных средств, продолжал Зудилин, уточняет оценку платежеспособности, производимую на основании исчисления коэффициента покрытия. Известно, что мобильные средства имеют неодинаковую возможность обращаться в деньги, иными словами, имеют различную степень ликвидности. Наиболее ликвидными статьями мобильных средств являются наличные деньги и ценные бумаги, поэтому необходимо определить их удельный вес в общем итоге мобильных средств. Полезным является сопоставление этой наиболее ликвидной части мобильных средств с краткосрочной задолженностью. Таким образом, определяется коэффициент абсолютной ликвидности. Он дает ответ на вопрос, какую часть своих краткосрочных долгов предприятие способно оплатить на день составления баланса.

«Для коэффициента покрытия,— отмечал Зудилин, — считается благополучным, если он превышает 2.0»13.

Здесь любопытно, что относительно известного «порогового» значения коэффициента покрытия писал еще в 1927 году Захар Петрович Евзлин (1869 — после 1930) в своей известной работе «Техника определения кредитоспособности»14. Он рассматривал известный критерий «2 : 1», как относящийся к прошлому хозяйственной практики. «Очевидно, устойчивым и прочным в финансовом отношении предприятие может считаться лишь тогда, — писал Евзлин, — когда его имущество значительно превышает его долги. Долгое время банковые и вообще практические деятели при определении финансовой состоятельности руководствовались одним правилом. Если отношение подвижного актива к краткосрочным обязательствам было 2:1, то положение предприятия считалось благоприятным. Если же оно было меньше, то предприятию в кредите отказывалось. Это правило основывалось на весьма простом рассуждении: если предприятие принуждено ликвидироваться и реализовать свой актив, то оно должно выручить при этом значительно меньше, чем это имущество ему обошлось и значится в его балансе. Но в то время, как ценности подвижного актива предприятия значительно понизятся, обязательства его останутся прежними, если не увеличатся, как это часто имеет место в таких случаях. Но при отношении 2:1 между подвижным активом и краткосрочными обязательствами, первый может потерять максимум половину своей стоимости и все же останется достаточно имущества для покрытия краткосрочных обязательств»15. «Опыт, однако, доказал, — продолжал Евзлин, — что при вынужденной ликвидации подвижной актив никогда не теряет 50% своей стоимости, а всегда меньше, следовательно, при наличности 2:1 всегда остается еще известный излишек в пользу собственников»16. Однако, хотя «это правило выработалось долгим опытом целых поколений и было безусловно верно для всех предприятий в прежнее время17, когда коммерческие отношения не были так сложны, в наше же время оно потеряло свою универсальность и, как показал опыт, пользоваться им, как общим правилом, не всегда безопасно, так как оно упускает из вида целый ряд факторов, как — то: отрасль промышленности, быстроту оборота, условия кредита и рынка и т.д., имеющих в настоящее время большое значение»18.

Старое становится новым

Тем не менее, в западной литературе, которую активно начали переводить и издавать в России в 1990-х годах, мы обнаружили тот же самый набор коэффициентов ликвидности, с теми же самыми их рекомендуемыми пороговыми значениями. Поначалу это были переводы популярных изданий в стиле «для чайников» типа книги «Бухгалтерский учет и анализ в США» 19, а затем и гораздо более серьезные работы Л. Бернстайна20, Дж. К. Ван Хорна21, Ю. Бригхема и Л. Гапенски22, Б. Коласса23.

Основываясь на этих переводах и отечественной литературе периода до 1930-х годов, не заставили себя ждать и работы российских авторов. Здесь развитие новой российской школы корпоративных финансов определили работы А.Д. Шеремета (1929 — 2020) и В.В. Ковалева (1948 — 2020). В них также традиции анализа платежеспособности компаний по данным их бухгалтерской отчетности не стали подвергаться никакому сомнению. Оно и понятно, тексты западной литературы в те годы были для осваивающих рыночную экономику соотечественников чем-то наподобие священного писания. В них полагалось не сомневаться, а верить.

Динамическое в статическом или «Что на что мы делим?»

Интересно, что если распространением методов коэффициентного анализа ликвидности в Европе мы обязаны влиянию американских литературы и учетной практики конца XIX века, то за условную его пригодность для анализа отчетности в настоящее время мы должны благодарить как раз, наоборот, западно-европейскую бухгалтерскую мысль. Теория динамического баланса воплотилась в конечном итоге в двух ключевых принципах (допущениях) бухгалтерской методологии. Это допущения непрерывности деятельности и соответствия (сопоставимости) доходов и расходов. Данные допущения составляют сегодня, в том числе концептуальные основы МСФО. Они коренным образом изменили существовавшие веками правила признания активов. Из имущества в собственности фирмы актив бухгалтерского баланса трансформировался сначала в комплекс расходов, от которых ожидается получение доходов в будущем — расходов будущих периодов, а затем в комплекс управляемых компанией ресурсов, могущих принести ей в будущем экономические выгоды.

И вот сегодня, задавшись вопросом «Что на что и зачем мы делим?» при расчете коэффициентов ликвидности, вопросом чрезвычайно важным в коэффициентном анализе отчетности, мы можем ответить, что в числителе коэффициентов текущей и быстрой ликвидности уже давно представлено далеко не только имущество, обеспечивающее погашение краткосрочных долгов фирмы.

Какие же позиции актива бухгалтерского баланса в настоящее время мы сопоставляем с суммами краткосрочных обязательств, пытаясь оценить степень платежеспособности фирмы?

Это «Запасы», «Налог на добавленную стоимость по приобретенным ценностям», «Дебиторская задолженность», «Финансовые вложения (за исключением денежных эквивалентов)», «Денежные средства и денежные эквиваленты» и «Прочие оборотные активы».

Итак, «Запасы». За этой строкой актива действительно могут стоять материальные ценности в виде товаров, готовой продукции и полуфабрикатов, материалов, товаров отгруженных. Это принадлежащие предприятию на праве собственности объекты, которые можно продать. Однако отражаются они, как правило, по себестоимости (в сумме фактических затрат на приобретение). Но и представить себе их «распродажу» вне нормального производственного (торгового) цикла можно только в условиях ликвидации фирмы.

Вместе с названными «материальными» объектами в состав «запасов» может входить такая позиция как «незавершенное производство». Даже, если в ней отражается оценка некого производства продукции, это вряд ли объект, подлежащий продаже. Но если речь идет о компании, занимающейся выполнением работ и/или оказанием услуг, то здесь незавершенное производство — это не что иное, как капитализированные затраты по «не закрытым» позициям исполняемых контрактов. За ними вообще не скрывается никакого имущества. Это отражение потраченных средств, которыми, при всем желании, по обязательствам уже не расплатишься.

Далее, дебиторская задолженность. Как правило, здесь речь идет о дебиторской задолженности покупателей и заказчиков. Казалось бы, высоколиквидный актив, завтрашние деньги (если их, конечно, заплатят). Но, что означает устойчивое наличие статьи дебиторской задолженности в балансе компании на протяжении ряда отчетных периодов? Это означает, что компания продает свои товары (работы, услуги) в кредит, с отсрочкой платежа. Устойчивость такой позиции свидетельствует о том, что продажи в кредит — часть бизнес — политики компании. А это означает, что, если не произойдет существенных изменений в ее деятельности, такая политика сохранится. А это в свою очередь означает, что задолженность дебиторов компании носит возобновляемый характер. Обязательство по одной сделке погашается, возникает долг по следующему факту продаж и т.д. Таки образом, дебиторская задолженность становится отвлеченными средствами фирмы — средствами, которыми наша рассматриваемая компания финансирует деятельность своих покупателей. Это дыра в активах, образованная договорной политикой компании, и она вряд ли может рассматриваться как обеспечение ее обязательств в нормальных условиях функционирования фирмы.

Далее, финансовые вложения. Если краткосрочные финансовые вложения компании сложно продать, то фактически это убытки, и говорить о суммах их оценки как о части покрытия обязательств абсурдно. Если же это ликвидные финансовые вложения, их почти можно приравнять к денежным средствам фирмы и их эквивалентам. И вот в этом случае, сумму денежных средств и их эквивалентов и финансовых вложений фирмы можно сопоставить с величиной ее краткосрочных обязательств. Так и рассчитывается так называемый коэффициент абсолютной ликвидности. Казалось бы, никаких условностей. Деньги — это актив со стопроцентной степенью ликвидности. Однако, и здесь есть свои особенности. Составляя коэффициент абсолютной ликвидности, мы делим сумму денежных средств и сумму оценки приравненных к ним позиций на всю величину краткосрочных обязательств. Это все обязательства, срок погашения которых меньше, чем год с даты составления баланса. Сроки их оборачиваемости могут значимо отличаться от сроков оборачиваемости денежных средств компании. И вот, когда наступит срок погашения конкретного долга, отражаемого сейчас в составе краткосрочных обязательств компании, деньги, которые на момент расчета коэффициента абсолютной ликвидности были на счетах фирмы, могут оказаться вложенными, например, в ее основные средства.

Что же касается позиции «Прочие оборотные активы», то чаще всего она скрывает в себе суммы расходов будущих периодов, которые уж никак нельзя рассматривать как обеспечение долгов фирмы.

Все названные ограничения по использованию учетных данных об оборотных активах фирм и их краткосрочных обязательств в качестве основы для оценки платежеспособности связаны с той ролью, которую продолжает играть в современном бухгалтерском учете концепция динамического баланса с ее идеей соответствия доходов и расходов и допущением непрерывности деятельности.

Именно на динамической балансовой теории основываются и те возможности влияния на показатели платежеспособности, которые заключает в себе в настоящее время учетная политика компаний. Обратим внимание, в целом все приемы учетной политики, способные повлиять на оценки элементов отчетности — амортизационная политика, выбор способа распределения условно-постоянных затрат, оценка запасов, — все это частные случаи решения одного вопроса (распределения понесенных компанией расходов между активом баланса и отчетом о финансовых результатах).

Здесь начисление амортизации основных средств и нематериальных активов, увеличивающее оценку запасов за счет отражения в составе незавершенного производства и стоимости готовой продукции и полуфабрикатов, может необоснованно завысить показатель текущей ликвидности. Выбор метода ФИФО при оценке запасов также повысит значение показателя покрытия. Этот же эффект таит в себе и выбор способа распределения условно — постоянных затрат, предполагающий включение их в себестоимости продукции (работ, услуг).

Устранить эффект действия «динамических» допущений при формировании баланса может позволить процедура «пересчета» его в строго статический формат. Это будет предполагать исключение из актива всех статей, не отражающих имущества, находящегося в собственности компании, с отнесением их стоимости в убыток, и оценку оставшихся активов в ликвидационных ценах с списанием разности в «новой» и «старой» оценках в уменьшение прибыли. Нужно иметь ввиду, что после такой аналитической процедуры мы легко можем получить отрицательное значение чистых активов фирмы.

Однако, даже подобные манипуляции с бухгалтерским балансом не помогут раскрыть истинной картины платежеспособности компаний, ключевые ресурсы которых вообще не находят отражения в бухгалтерских балансах, а масштабы деятельности представляются скорее объемами доходов и расходов, нежели активами. Ярким примером таких предприятий сегодня можно назвать практически любую IT-компанию.

На значение коэффициентов ликвидности также может оказывать влияние и договорная политика компании. Так, например, выбирая договор комиссии в качестве основы правового оформления сделок, предполагающих получение товаров для перепродажи, можно уменьшить оценку как отражаемых в балансе оборотных активов, так и краткосрочных обязательств. Снизить оценку запасов и сопутствующих им обязательств может и оформление договоров на изготовление продукции из так называемого давальческого сырья (материалов, принадлежащих на праве собственности заказчику).

Итоги

Заканчивая статью, необходимо отметить, что трактовка значений так называемых коэффициентов ликвидности никак не должна предполагать буквального «прочтения» их значений. Времена, когда превышение величины оборотных активов над суммой текущих обязательств могло означать, что на рубль означенных долгов приходится два рубля обеспечивающих их «мобильных средств», давно прошли. В настоящее время показатели ликвидности имеют значение лишь как соотношения определенных разделов баланса, наблюдение за которыми в динамике может составить одну из многих характеристик способности фирмы своевременно погашать свои долги. При этом их «классическое» прочтение продолжает составлять чрезвычайно устойчивый «социальный рефлекс», вдыхая жизнь в известные «парадоксы бухгалтерского учета», о которых так любил рассуждать Ярослав Вячеславович Соколов (1938 — 2010). Это очень важно понимать как при выборе методов формировании отчетности о платежеспособности компании для заинтересованных лиц, так и при постановке соответствующих задач перед IT-специалистами, такую отчетность обеспечивающими технологически.

Роль исчисления прибыли как центральной задачи бухгалтерского учета коммерческой компании определяет значение показателей рентабельности как индикаторов успешности деятельности фирмы. Методы их расчета таят в себе не меньше условностей и ограничений, чем способы получения индикаторов ликвидности фирмы. О показателях рентабельности деятельности компаний наша следующая статья.

Литература

Пытливому читателю, заинтересовавшемуся темой данной статьи, хочется порекомендовать более детальное знакомство со следующими работами:

- Л.А. Бернстайн. Анализ финансовой отчетности. — М.: Финансы и статистика, 1996.

- Ю. Бригхем, Л. Гапенски. Финансовый менеджмент. В 2-х томах. — СПб.: «Экономичексая школа», 1997.

- Ван Хорн Дж. К. Основы управления финансами. — М.: Финансы и статистика, 1996.

- В.В. Ковалев, Вит. В. Ковалев. Корпоративные финансы и учет. — М.: Проспект, 2012, и послед. издания.

- Б. Коласс. Управление финансовой деятельностью предприятия. — М.: ЮНИТИ, 1997.

- Ж. Ришар. Бухгалтерский учет: теория и практика. — М.: Финансы и статистика, 2000.

- А.Д. Шеремет. Комплексный анализ хозяйственной деятельности. — М.: ИНФРА-М, 2009.

1 К. Шмальц. Оперативный анализ предприятия. — М.: «Техника управления», 1930.

2 Шмальц. Указ. Соч., с. 17.

3 Шмальц. Указ. Соч., с. 19.

4 Шмальц. Указ. Соч., с. 20.

5 К. Шмальц. Оперативный анализ предприятия. — М.: «Техника управления». 1930, с. 23.

6 К. Шмальц. Оперативный анализ предприятия. — М.: «Техника управления». 1930, с. 24.

7 К. Шмальц. Оперативный анализ предприятия. — М.: «Техника управления». 1930, С. 192-193.

8 К. Шмальц. Оперативный анализ предприятия. — М.: «Техника управления». 1930, С. 193-194.

9 Сегодня, скорее, отношение стоимостей.

10 Написанное К. Шмальцом в 1930 году «еще и сейчас», сохраняет, как известно, свою актуальность и сегодня в XXI веке.

11 К. Шмальц. Оперативный анализ предприятия. — М.: «Техника управления». 1930, С. 197.

12 К. Шмальц. Оперативный анализ предприятия. — М.: «Техника управления». 1930, с. 197-198.

13 А.П. Зудилин. Анализ хозяйственной деятельности предприятий развитых капиталистических стран. — М.: Издательство Университета Дружбы народов. 1986, с. 75-81.

14 З.П. Евзлин. Техника определения кредитоспособности предприятия. — М.: Финансовое издательство НКФ СССР, 1927.

15 З.П. Евзлин. Техника определения кредитоспособности предприятия. — М.: Финансовое издательство НКФ СССР. 1927, с. 41.

16 З.П. Евзлин.Техника определения кредитоспособности предприятия. — М.: Финансовое издательство НКФ СССР. 1927, с. 47.

17 Еще раз подчеркнем, книга З.П. Евзлина увидела свет в 1927 году!

18 З.П. Евзлин. Техника определения кредитоспособности предприятия. — М.: Финансовое издательство НКФ СССР. 1927, с. 47.

19 Бухгалтерский учет и анализ в США. — М.: Издательство газеты «Финансовые известия», 1993.

20 См.: Л.А. Бернстайн. Анализ финансовой отчетности. — М.: Финансы и статистика, 1996.

21 См.: Ван Хорн Дж. К. Основы управления финансами. — М.: Финансы и статистика, 1996.

22 Ю. Бригхем, Л. Гапенски. Финансовый менеджмент. В 2-х томах. — СПб.: «Экономичексая школа», 1997.

23 Б. Коласс. Управление финансовой деятельностью предприятия. — М.: ЮНИТИ, 1997.

Материалы журнала «Вестник ИПБ (Вестник профессиональных бухгалтеров)» доступны в личном кабинете члена ИПБ России